El dinero se define como una convención social para desempeñarse como un bien reconocido y aceptado comúnmente por los integrantes (personas y organismos públicos y privados) de una comunidad como recurso para concretar operaciones respecto de la adquisición-venta de bienes y servicios, siendo, en buena medida, resultado del desarrollo de las sociedades. Asimismo, se puede pensar como una solución tecnológica, como se evidencia desde sus primeras formas –que buscaron resolver las dificultades que presentaba el trueque–, pasando por el surgimiento del dinero-papel, y hasta incluso en nuestros días, con la aparición de las criptomonedas, que tiene un fuerte componente tecnológico.

1. Funciones del dinero

La primera función del dinero fue la de servir como medio de cambio o de pago aceptado para las transacciones económicas. No obstante, si bien esta es la función esencial del dinero, ya que sin ella un activo no puede considerarse como tal, existen otras tres funciones adicionales: unidad de cuenta, reserva de valor y patrón de pagos diferidos.

La función de unidad de cuenta o unidad de medida del dinero consiste en su utilidad para expresar los precios de los bienes y los servicios, así como para valorar los activos de las empresas y de los hogares. Por ejemplo, el precio del pan, el salario de un maestro, el capital de una empresa, los impuestos que recauda el gobierno, e innumerables elementos más tienen su valor expresado en dinero y esto simplifica las actividades económicas.

El dinero también cumple la función de reserva o depósito de valor, la cual se relaciona con la capacidad de un activo para mantener el poder adquisitivo a lo largo del tiempo. Esta función pone de relieve que el dinero es un activo, y por tanto, es una de las diferentes formas de mantener riqueza. La función de reserva de valor depende crucialmente de la estabilidad del valor del activo a lo largo del tiempo, esto implica que, si el activo tiende a depreciarse muy rápido, no cumplirá correctamente la función de reserva de valor. En el caso del dinero, el fenómeno de la inflación, al socavar su valor –el cual es equivalente a la capacidad de comprar bienes y servicios del dinero – afecta directamente la función de reserva de valor del dinero. Este problema explica los procesos de dolarización que sufrieron muchas economías latinoamericanas a lo largo del siglo XX, como consecuencia de importantes procesos inflacionarios.

La última función del dinero es la de servir como patrón de pagos diferidos, lo cual se relaciona con la utilidad del dinero para cancelar obligaciones a plazo, como en el caso de los préstamos bancarios, donde un prestamista entrega un determinado capital –medido en unidades monetarias – y se pacta que el capital prestado, más cierto monto de intereses, se abonen dentro de un plazo preestablecido, en esas mismas unidades monetarias. Esta función es una consecuencia de las demás funciones del dinero, dado que, en la medida que el dinero sirve como medio de pago, como unidad de cuenta y como reserva de valor, puede servir como un patrón o referencia para la realización de pagos diferidos a lo largo del tiempo.

2.1. Historia del dinero: desde el trueque al Bitcoin

En la antigüedad, las primeras formas de comercio no usaban dinero, ya que eran economías de trueque, donde los individuos intercambiaban los bienes que producían por aquellos bienes que necesitaban, pero no producían. Por ejemplo, un pastor de ovejas que necesitaba trigo, debía encontrar un cultivador de trigo que necesitara ovejas, para poder realizar el intercambio de sus productos, y en esta interacción prescindían del uso de cualquier forma de dinero, ya que simplemente se entregaba un bien a cambio de otro. En consecuencia, las economías de trueque, eran economías sin dinero.

Sin embargo, el trueque tenía dificultades, por ejemplo, se requeriría que simultáneamente, el pastor de ovejas necesitara trigo y que el cultivador de trigo necesitara ovejas, para que se pudiera realizar el intercambio, esto es, ambos individuos debían tener necesidades complementarias en forma simultánea. Incluso en una sociedad primitiva, esta condición podría ser difícil de lograrse, y la dificultad se incrementa a medida que se amplía el número de bienes disponibles.

Además, el trueque presenta otra dificultad, que tiene que ver con la indivisibilidad de las unidades físicas, por ejemplo, es probable que el agricultor debiera contar muchos granos de trigo para poder intercambiarlos por una oveja, que es un bien indivisible. Notemos que este problema se resuelve fácilmente, si se dispone de monedas y billetes, que son elementos divisibles.

En suma, el trueque presentaba importantes dificultades para concretarse y generaba pérdidas de eficiencia para los intercambios, por lo que, con el tiempo fueron apareciendo diferentes formas de dinero, que originalmente fueron bienes que eran empleados como medio de pago –que podemos circunscribir bajo el concepto de dinero-mercancía. Las primeras formas de dinero fueron objetos tomados de la naturaleza, que eran apreciados por la comunidad, contaban con aceptación generalizada para ser utilizados en el intercambio, eran relativamente divisibles, fáciles de almacenar y de transportar. Entre los bienes que fungieron como dinero en la antigüedad se encuentran la sal, el maíz, el tabaco, el pescado seco, el arroz, las telas, la cerveza y el vino, entre otros.

Por ejemplo, los sumerios utilizaron la cebada como dinero hacia al 3.000 A.C., en el Japón antiguo empleaban el arroz, en los países del Mediterráneo se empleaba la sal, y en la América precolombina, utilizaban semillas de cacao y plumas de aves exóticas. Incluso muchas de estas formas de dinero se asocian a palabras que utilizamos hoy en día, como es el caso del vocablo salario que procede de “salarium” –término proveniente del latín que representaba la remuneración que recibían los soldados romanos, que consistía en sal, una de las formas de dinero-mercancía empleadas en el imperio romano.

2.2. Valor del oro, la plata y el dinero-papel

La introducción del dinero-mercancía resultó un avance en comparación con el trueque. Sin embargo, los bienes utilizados como dinero también encontraban dificultades, por ejemplo, muchos de ellos, como la cebada o el arroz, eran perecederos, por lo que, no podían conservarse por largos períodos de tiempo. En consecuencia, muy temprano en la historia comenzaron a utilizarse metales preciosos, como el oro, la plata y el cobre, que eran no perecederos, más fáciles de acumular y presentaban una mayor divisibilidad. Estos metales tenían diferentes formas dependiendo del lugar (lingotes, aros, polvo), pero con el tiempo se fue adoptando la forma de discos de diferentes tamaños, conocidos como monedas.

Por mucho tiempo, el oro y la plata resultaron ser las formas más aceptadas de dinero, ya que eran bienes duraderos, divisibles y difíciles de falsificar, y por tanto, cumplían muy bien la función de medio de pago. No obstante, a partir de la Edad Media aparece el dinero-papel, donde los orfebres (joyeros) al contar con cajas de seguridad para almacenar piedras y metales preciosos, prestaban sus servicios de custodia de oro y plata, emitiendo un recibo en papel a sus clientes, donde se prometía devolver al depositante sus valores cuando les fueran solicitados.

De esta forma, al momento de realizar la compra de un bien, los titulares de los depósitos podían retirar el oro y la plata necesarios para el pago, entregando los recibos que el orfebre les había otorgado inicialmente, o bien, entregar al vendedor directamente dichos recibos, para que efectuara el cobro en oro y plata ante el orfebre. En la medida que esta actividad se popularizó y la gente tuvo más confianza, los recibos fueron emitiéndose al portador, y las compras y ventas fueron cancelándose mediante la entrega de un papel que certificaba la deuda reconocida por un orfebre, que prometía entregar al portador una cantidad determinada de metálico.

2.3. Bancos emisores de dinero-papel y el “Patrón Oro-Dólar”

Con el transcurso del tiempo aparecieron los primeros bancos emisores de dinero-papel –el primero en la historia fue el Banco de Estocolmo, en Suecia, en 1661 – y en el siglo XVIII se generalizó la emisión de dinero-papel, con un rol importante de los bancos privados, pero luego, los estados nacionales comenzaron a emitir su propio dinero, que era respaldado por las reservas de oro y plata del país.

Entre 1870 y hasta el inicio de la Primera Guerra Mundial, los gobiernos mantuvieron reservas en oro para garantizar la credibilidad de la moneda y asegurar su convertibilidad, en el marco del sistema conocido como “Patrón Oro”. En este, cualquier persona podía transformar los billetes y monedas en oro, según una paridad establecida, y obligaba a los bancos estatales a mantener una relación fija entre el dinero emitido y sus reservas de oro.

Después del fin de la Segunda Guerra Mundial, los Acuerdos de Bretton Woods de 1944 instauraron el “Patrón Oro-Dólar” en el cual todas las divisas eran convertibles a dólares americanos, a una cotización específica y ajustable, pero solamente el dólar podía ser convertido en oro.

El sistema “Patrón Oro-Dólar” dejó de utilizarse en 1971, cuando Estados Unidos eliminó la convertibilidad del dólar por oro y estableció que su moneda valiera por el propio respaldo que el gobierno ofrecía, configurándose así la forma de dinero que conocemos actualmente, conocida como dinero fiduciario que implica que el dinero no tiene ningún valor intrínseco sino el que se establece por disposición gubernamental.

2.4. Importancia e innovación de las criptomonedas sobre los modelos tradicionales

En los últimos años la disrupción más importante que ha ocurrido en relación al dinero, fue el surgimiento de las criptomonedas. Según Schueffel et al (2019), la base de estas monedas virtuales es la criptografía, disciplina que estudia los mecanismos de encriptación, esto es, protocolos y algoritmos que otorgan seguridad a la comunicación de datos. A diferencia del dinero fiduciario, las criptomonedas no tienen un emisor centralizado –como puede ser, el banco central de un país – y no son controladas por organismos financieros gubernamentales.

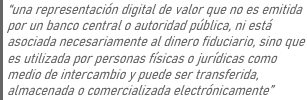

El hito fundamental en relación a las criptomonedas fue el surgimiento del Bitcoin en 2009, creada por autores anónimos bajo el seudónimo de Satoshi Nakamoto. El Bitcoin puede ser utilizado para comprar bienes y servicios, siempre que el vendedor lo acepte. Sin embargo, cabe preguntarse si efectivamente el Bitcoin –y en general, las criptomonedas – puede considerarse dinero, en este sentido, ciertos organismos han planteado definiciones. Por ejemplo, la Autoridad Bancaria Europea define a las criptomonedas como

Este organismo indica que las criptomonedas no son consideradas dinero electrónico, porque este es la representación digital de una moneda de curso legal, hecho que no ocurre con las criptomonedas.

Actualmente, circulan alrededor de 7.000 criptomonedas (véase por ejemplo, el sitio coinmarketcap.com), e incluso, el 7 de setiembre de 2021, El Salvador adoptó el Bitcoin como moneda de curso legal. Ante esto, el Fondo Monetario Internacional advirtió sobre la amenaza de las criptomonedas para la estabilidad macroeconómica y la integridad financiera, debido a que puede utilizarse para el lavado de activos, financiar el terrorismo o evadir impuestos.

Fuentes:

– Collins, M. (1995). Glyn Davies, A History of Money from Ancient Times to the Present Day. Financial History Review.

– Gagliardi, E. (2003). Macroeconomía de economías pequeñas y abiertas (No. 339/G13m/t. 2).

– Schueffel, P., Groeneweg, N., & Baldegger, R. (2019). The crypto encyclopedia (No. BOOK). Growth publisher.

– «El FMI volvió a poner la lupa sobre las criptomonedas…» Ámbito Versión Digital