La estructura financiera de una empresa refiere a la forma en que se combinan las fuentes de financiamiento de los activos que la organización utiliza para llevar adelante sus operaciones. Si bien existen diferentes formas de analizarla, la perspectiva más común en el mundo de las finanzas corporativas es la que la define como la relación entre los fondos propios (patrimonio) y los fondos de terceros (deudas) en el financiamiento del activo.

Diferencia entre fondos propios y de terceros sobre los activos

Los fondos propios son aportados por los accionistas (dueños) de la empresa y están representados por el patrimonio; mientras que, los fondos de terceros son los provenientes de actores externos a la empresa –como los bancos – y constituyen el pasivo. En consecuencia, si el activo de una empresa asciende a 100 millones de pesos, que son financiados con un patrimonio de 20 millones de pesos y un endeudamiento de 80 millones de pesos, la estructura financiera –o estructura de financiamiento– de la empresa está conformada en un 20% por fondos propios y en un 80% por fondos de terceros, o lo que es lo mismo, el activo de la firma se financia un 20% con patrimonio y un 80% con pasivo. En este ejemplo, la relación entre los fondos propios y los fondos de terceros es del 25%, proporción que surge de dividir los 20 millones de pesos correspondientes a los fondos propios entre los 80 millones de pesos resultantes del endeudamiento.

Uno de los tópicos quizá más estudiados en las finanzas corporativas ha sido la influencia de la estructura financiera en el valor de la empresa, esto es, si la forma en que la empresa financia su activo tiene algún impacto en su valor. Uno de los desarrollos conceptuales más conocidos en relación a esta cuestión es la Teoría Tradicional de la Estructura Financiera, la cual se analiza en detalle en lo que resta del presente artículo.

Teoría Tradicional de la Estructura Financiera

Esta teoría establece que la forma en como una empresa combina sus fuentes de financiamiento afecta el valor de la empresa, es decir, no es lo mismo que una empresa se financie enteramente con capital propio; o en parte con endeudamiento y en parte con fondos propios; o que su única fuente de financiamiento sea la deuda, ya que el valor de la empresa no será el mismo para las diferentes combinaciones de fondos de terceros (pasivo) y fondos propios (patrimonio).

En efecto, esta teoría postula la existencia de una estructura financiera óptima, la cual se define como aquella combinación de fondos de terceros y fondos propios para la cual, por un lado, se maximiza el valor de mercado de la empresa, y por otro, se minimiza el costo del capital.

El concepto de estructura financiera óptima implica, por tanto, que cuando cambia la estructura financiera de una empresa, se modifican tanto su valor como su costo de capital. Esta interpretación es relevante, porque encierra dos importantes efectos que provocan los cambios de la estructura financiera. El primer efecto es modificar el valor de la empresa, lo que quiere decir que solo con cambiar la forma en que se financia, una empresa puede afectar el valor de las inversiones realizadas por los accionistas, ya que la suma del valor de las inversiones representa el valor de la empresa. El segundo efecto es que cambia el costo del capital, lo que influye en las posibilidades de generar utilidades, ya que un menor costo de financiamiento se asocia con mayores utilidades, y por el contrario, un mayor costo de capital reduce la producción de beneficios.

El costo promedio del capital

La lógica planteada por la Teoría Tradicional para determinar la estructura financiera óptima se basa en el comportamiento del costo promedio del capital.

El costo promedio del capital (CPC) o weighted average cost of capital (WACC, por su sigla en inglés) es un promedio de los costos de financiamiento que tiene la empresa. Matemáticamente, se define como el promedio de los costos del capital aportado por los acreedores financieros y por los accionistas, ponderados por el peso relativo que tiene cada fuente de financiamiento en el financiamiento total de la empresa, es decir, considerando tanto los fondos de terceros como los fondos propios en conjunto.

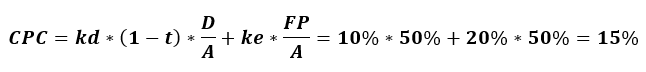

La fórmula del CPC se expone a continuación:

Donde kd es el costo de las deudas (o fondos de terceros), t es la tasa de impuesto, D es el valor de las deudas de la empresa, A es el valor del activo, ke es la tasa de retorno requerido de los accionistas que refleja el costo de los fondos propios, y FP es el valor de los fondos propios. En consecuencia, kd * (1 – t) –que representa el costo de financiamiento con fondos de terceros (luego de deducir fiscalmente los intereses) – se pondera con la relación deuda sobre activo

; mientras que, ke –que es el costo de los fondos propios – se pondera con la relación entre los fondos propios y el activo

.

Para entender mejor el concepto del CPC, imaginemos el siguiente ejemplo, donde una empresa tiene un costo de deuda después de impuestos (kd * (1 – t) de 10% y un costo de los fondos propios del 20% (ke), en tanto que, financia su activo un 50% con deuda y un 50% con fondos propios. En este caso hipotético, el CPC de la empresa será igual a 15%:

Comportamiento del costo promedio del capital ante diferentes estructuras financieras y el modelo óptima

Una vez comprendido el concepto del CPC, pasamos a analizar como es el comportamiento de esta variable a medida que varía la estructura financiera de una empresa, o lo que es lo mismo, como evoluciona el CPC en función de las distintas proporciones de endeudamiento que puede adoptar una empresa en relación al valor de su activo.

El primer elemento a destacar es que el costo de los fondos propios (ke) es mayor al costo de las deudas (kd). Esto se debe a que los accionistas corren mayores riesgos que los acreedores financieros, cuando aportan fondos a una empresa, dado que los accionistas tienen derechos residuales sobre el valor de la firma. Por ejemplo, cuando una firma se liquida, los acreedores financieros tienen prioridad para ejercer sus derechos de crédito, mientras que, los accionistas quedan relegados, y solo podrán recuperar un valor positivo de la empresa, si el valor de los activos supera al valor de los pasivos, o lo que es lo mismo, si el patrimonio resultante de la liquidación es positivo. En definitiva, al asumir mayores riesgos que los acreedores financieros, los accionistas van a exigir también un mayor retorno sobre su capital, que compense el mayor riesgo que enfrentan, y por esta razón, el costo de los fondos propios será superior al costo de los fondos de terceros.

Considerando este diferencial de costos de financiamiento que tiene una empresa, tiene sentido pensar que, partiendo de un nivel de nulo endeudamiento –todo el activo se financia con patrimonio–, a medida que la empresa comienza a tomar deuda, el costo promedio del capital (CPC) se reducirá, ya que se estará cambiando una fuente de financiamiento más cara (los fondos propios) por una fuente de financiamiento más barata (los fondos de terceros). En suma, para los primeros niveles de endeudamiento, incluso aunque el costo de los fondos propios (ke) pueda crecer (al reflejar un mayor riesgo como consecuencia de un mayor endeudamiento), los beneficios obtenidos por el endeudamiento a bajo costo son tales que hacen caer el CPC.

Sin embargo, esta tendencia decreciente del CPC no se mantiene a medida que el endeudamiento sigue creciendo en relación al activo, ya que cuando la deuda supera un determinado umbral, los acreedores –percibiendo un mayor riesgo de incumplimiento – comienzan a incrementar el costo de la deuda (kd), mientras que, los accionistas tienen el mismo comportamiento –como consecuencia de la exposición a un riesgo más alto – lo que provoca un cambio de pendiente en el CPC, el cual comienza a crecer, por efecto del incremento del costo de los fondos de terceros y del costo de los fondos propios.

En base a lo anterior, se puede postular que el CPC tendrá un mínimo en algún lugar de su trayectoria, el cual estará asociado a una determinada estructura financiera, es decir, a una combinación específica de fondos propios y de deuda, en el financiamiento del activo. Por lo tanto, en el punto donde el CPC es mínimo, tendremos la estructura financiera óptima, que será también aquella para la cual el valor de la empresa sea el máximo posible.

Gráficamente, el análisis descripto se puede representar de la siguiente forma:

En los gráficos anteriores, los ejes verticales corresponden al CPC y al valor de la empresa, respectivamente; mientras que, los ejes horizontales son en ambos casos, la relación entre la deuda y el activo

, la cual representa la estructura financiera que adopta la empresa. En los gráficos, se parte de un valor igual a cero de la relación

–no hay endeudamiento–, y luego, a medida que el grado de endeudamiento de la empresa crece, el CPC primero desciende hasta alcanzar un valor mínimo, y luego de ese punto, sigue una evolución creciente, de forma que para mayores pesos de las deudas en el financiamiento del activo, el CPC será superior al mínimo alcanzado, mostrando la influencia de los mayores costos de financiamiento que enfrenta la empresa, como consecuencia del mayor riesgo que presenta –por estar más endeudada– tanto para los acreedores financieros como para los accionistas.

El punto donde se obtiene el mínimo CPC está representado por

* y se corresponde con una estructura financiera considerada óptima, porque asegura el mínimo CPC, y al mismo tiempo, el máximo valor de la firma.

Apartándonos levemente de los tecnicismos, la idea básica que subyace en la Teoría Tradicional de la Estructura Financiera es que cuanto menor sea el costo de financiamiento que tenga una empresa (CPC) mayor será su valor, y como consecuencia, si la empresa elige una estructura financiera que minimice el CPC, podrá lograr el máximo valor para su activo. En última instancia, esta teoría supone que la estructura financiera es relevante para las empresas, ya que afecta su valor.

Fuente consultada

Pascale, R. “Decisiones Financieras”. 6a Edición. Buenos Aires. Prentice Hall – Pearson Education, 2009