Definición

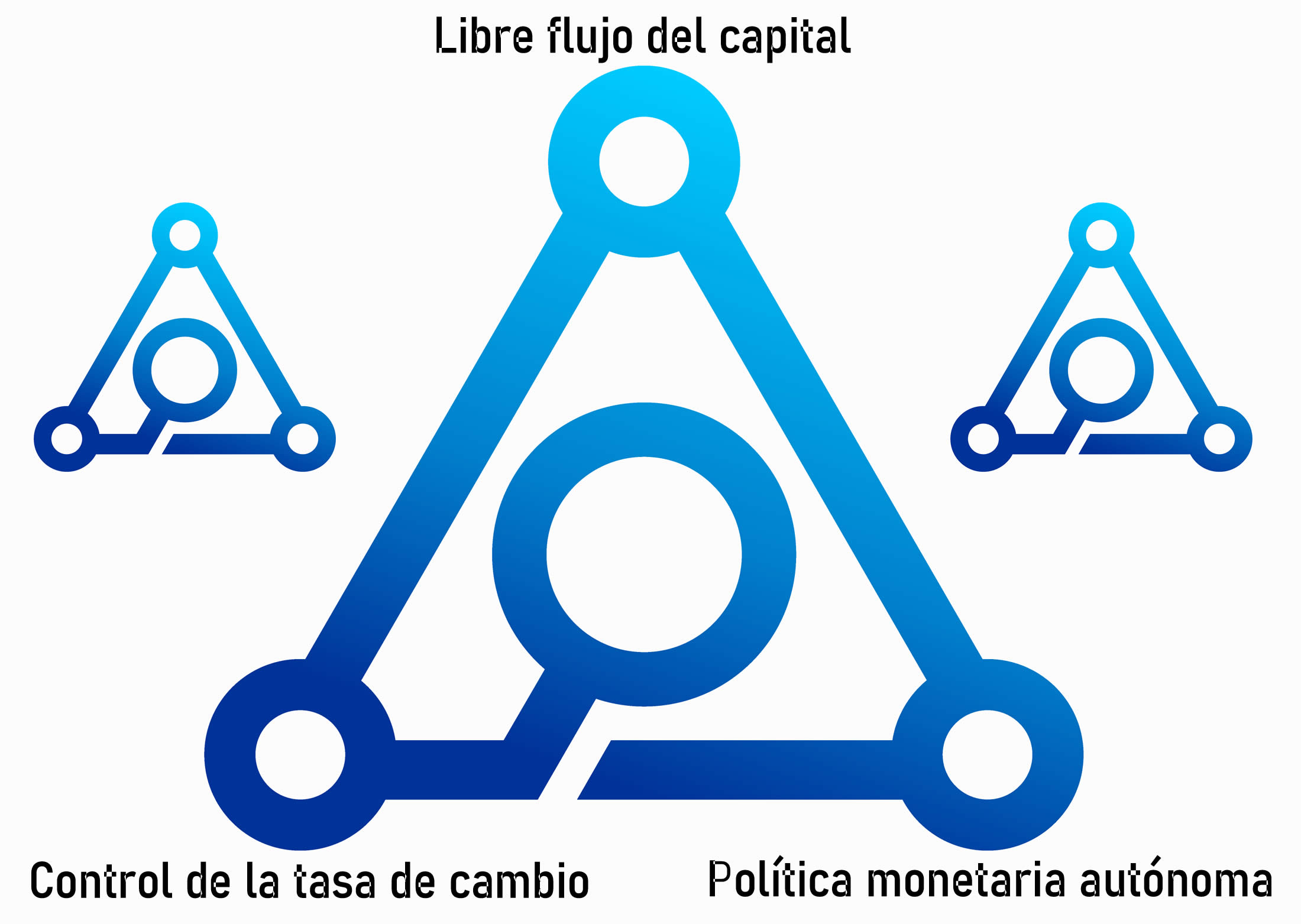

Cuando hablamos de una economía a nivel nacional, el banco central tienen tres objetivos principales a cumplir: el control de la tasa de cambio, el mantenimiento de la autonomía monetaria y la apertura para entrada y salida de capitales. El Trilema de la Política Monetaria, sobre la teoría y la experiencia, indica que es imposible conseguir los tres objetivos al mismo tiempo y que sólo es posible lograr dos de ellos, basándose en los trabajos del canadiense y Premio Nobel (1999) Robert Mundell (1932-2021), y del inglés Marcus Fleming (1911-1976), quienes se encontrarían físicamente durante el desempeño de sus funciones en el Fondo Monetario Internacional, y al respecto de lo cual el alemán Rudiger Dornbusch (1942-2002) basa un conjunto de pautas relativas a las Políticas de Cambio durante 1976.

Mundell es un referente en la creación del euro, donde se ejemplifica perfectamente una de las posibilidades del modelo, en este caso, fijando una única moneda regional y trazando un flujo de capitales, a lo que cada país miembro renuncia a tener un tipo de cambio independiente (exceptuando el particular caso de Gran Bretaña que optó por mantener la libra y eventualmente salir del acuerdo de forma desorganizada y caótica).

Explicación

Cada objetivo en sí plantea diferentes alcances. El control de la tasa de cambio permite el logro de objetivos de comercio internacional en un plazo corto al poder decidir sobre el tipo de cambio e impactar tanto las exportaciones como las importaciones. La autonomía monetaria mantiene el poder del banco central para controlar la tasa de interés nacional y así lograr metas a nivel de agregados monetarios e inflación. Por último, el permitir una economía abierta con libre flujo de capitales, facilita las inversiones extranjeras y la captación de recursos.

Bajo un escenario donde el banco central conserva la autonomía monetaria y su capacidad de decidir cuánto dinero habrá en la economía, así como de fijar la tasa de interés, si esta tasa resulta atractiva, entonces habrá una salida de capitales. Este libre flujo de capitales aumentará o disminuirá la oferta de divisas y ejercerá presión a la tasa de cambio haciendo que el tipo de cambio aumente o disminuya según sea el caso. Debido al efecto anterior, resulta incompatible mantener una tasa de cambio rígida. Para que se pudiera fijar una tasa de cambio, se deberá renunciar a la autonomía monetaria o bien, se deberán imponer controles a la circulación internacional de capitales, lo cual nos sacaría del escenario establecido.

Ahora imaginemos que se opta por una estrategia de fijar la tasa de cambio renunciando a la autonomía monetaria y a la subordinación de la tasa de interés local a la política monetaria de otro país. El perder la autonomía monetaria, impide controlar la tasa de interés y, por lo tanto, no se puede impactar la tasa de inflación, ya que ésta requiere que el banco central sea capaz de ajustar la tasa de interés. Para que se pueda adoptar una tasa de cambio fija y poder controlar la tasa de interés, es necesario abandonar el libre flujo o movilidad de capitales.

Las tres soluciones que pacta el trilema de la política monetaria

Independientemente del camino a seguir, siempre hay que renunciar a uno de los puntos tomando una postura de política monetaria acorde a los otros dos objetivos seleccionados para alcanzar. Considerando lo abiertas que son las economías hoy en día y la importancia que tiene el libre flujo de capitales, lo más recomendable es asumir posturas donde se preserve la libre entrada y salida de capitales como las que se describen a continuación:

Política de meta de inflación: Consiste en dirigir la política monetaria hacia una tasa de inflación objetiva. Un ejemplo muy específico de la implementación de esta política es México, que después de tocar el máximo histórico de inflación en 1987, debido al colapso del mercado petrolero en 1986, decide iniciar un programa de estabilización dirigido a disminuir la inflación. Esta política se refuerza en 1990 hasta la crisis de 1994 que obliga al banco central a cambiar de estrategia.

Política de tasa de cambio fija no ajustable: Consiste en mantener fija la tasa de cambio mediante la compra-venta de divisas o a través del ajuste de la tasa de interés. Dentro de esta política se encuentran los regímenes de la unión monetaria, la dolarización y la convertibilidad.

Política de agregados monetarios: Consiste en controlar los agregados monetarios mediante el ajuste de la tasa de interés con el fin de mantener la inflación en niveles aceptables. Habiendo determinado un nivel objetivo, si el agregado monetario es mayor a la meta establecida, se buscará disminuir la cantidad de dinero en la economía mediante el incremento de la tasa de interés; en caso contrario, si el agregado está por debajo, entonces el banco central bajará la tasa de interés, aumentando la cantidad de dinero. Un ejemplo de la adopción de esta política es Suiza en 1974, al imponer metas para el agregado monetario M1 logrando una disminución de la inflación del 9.77% en 1974 al 1.03% en 1978.

Autor

Escrito por Nadia Ayar Rojas para la Edición #103 de Enciclopedia Asigna, en 09/2021. Nadia es Licenciada en Economía egresada de la UG

Escrito por Nadia Ayar Rojas para la Edición #103 de Enciclopedia Asigna, en 09/2021. Nadia es Licenciada en Economía egresada de la UG